育児休業の取得する上で、必ず検討しなければならないのが育休中の収入と支出、そして、必要な貯金額です。

幸いなことに、日本では育児休業期間中は育児休業給付金として給料の67%が支給される仕組みになっています。加えて、社会保険料免除が適用されるため、支出面でも優遇されています。そのため、実質的な手取りという意味では育休取得前の約8割が補償されます。

しかし、実際に育児休業の取得を検討する上で、思わぬ落とし穴があったりするものです。例えば、育児休業給付金の算定においてボーナスは含まれない点や年収に上限が設けられている点は意外と知られていません。加えて、社会保険料が免除されるといっても育児休業中も支払いが免除されない税金があります。こうした、落とし穴を見落とすと、育児休業中の収支について一つ一つで数十万円単位の誤差が生じます。

この記事では実際に1年間の育児休業を取得したシカゴリラがその経験と反省を踏まえて育児休業中の金銭面で何を気をつけるべきか、そして、どのように対策をすれば良いのかを、具体的に記載していきます。また、最後に育児休業の期間ごとの必要な貯金額の目安を記載します。

育児休業に興味があるある方育児休業を具体的に検討されている方は是非ご一読ください。

育児休業給付金

まず、育児休業中の主たる収入となる育児級給付金制度について説明します。

制度の概要

育児休業給付金制度は、育児休業中に国から給付を受ける仕組みです。育児休業中は、従前と同様に働くことができないため収入が減少します。一定の要件を満たす場合に、その減少分を補填してくれるのが育児休業給付金制度です。この制度があるおかげで、金銭面の負担を減らすことができ育児休業を取得しやすくなります。

育児休業給付金制度は厚生労働省のHPには以下のように説明されています。

雇用保険の被保険者の方が、1歳(両親が取得する場合は1歳2か月。保育所に入所できない などの場合には最長2歳。)に満たない子を養育するために育児休業をした場合に、一定の要件を満たすと育児休業給付の支給を受けることができます。

https://www.mhlw.go.jp/bunya/koyoukintou/pamphlet/pdf/ikuji_h28_11_02.pdf

支給対象者

支給対象者は基本的には育児休業開始前の2年間に12ヶ月以上勤務したことです。例えば、新入社員で勤続が1年に満たない場合は給付対象となりませんのでご注意くだい。

詳細は厚生労働省のHPに以下のように説明されています。

1歳に満たない子を養育するために育児休業をする雇用保険の被保険者の方で、育児休業開始日前2年間に、賃金支払基礎日数(原則、日給者は各月の出勤日数、月給者は各月の暦日数)が11日以上ある完全月が12か月以上ある方が対象となります。

https://www.mhlw.go.jp/bunya/koyoukintou/pamphlet/pdf/ikuji_h28_11_02.pdf

また、以下の要件を満たす必要があります。

1.育児休業期間中の1か月ごとに、休業開始前の1か月当たりの賃金の8割以上の賃金が支払われていないこと

2.就業している日数が各支給単位期間(1か月ごとの期間)ごとに10日(10日を超える場合は就業していると認められる時間が80時間)以下であること。 (休業終了日が含まれる支給単位期間は、就業している日数が10日(10日を超える 場合は就業していると認められる時間が80時間)以下であるとともに、休業日が1日 以上あること。)

パートナーが専業主婦でも育児休業を取得できる

育児・介護休業法において男性も女性も同様に育児休業を取得できると規定されているため、女性が専業主婦の場合も、男性が専業主夫の場合も支給要件を満たす労働者であれば育児休業を取得することができます。

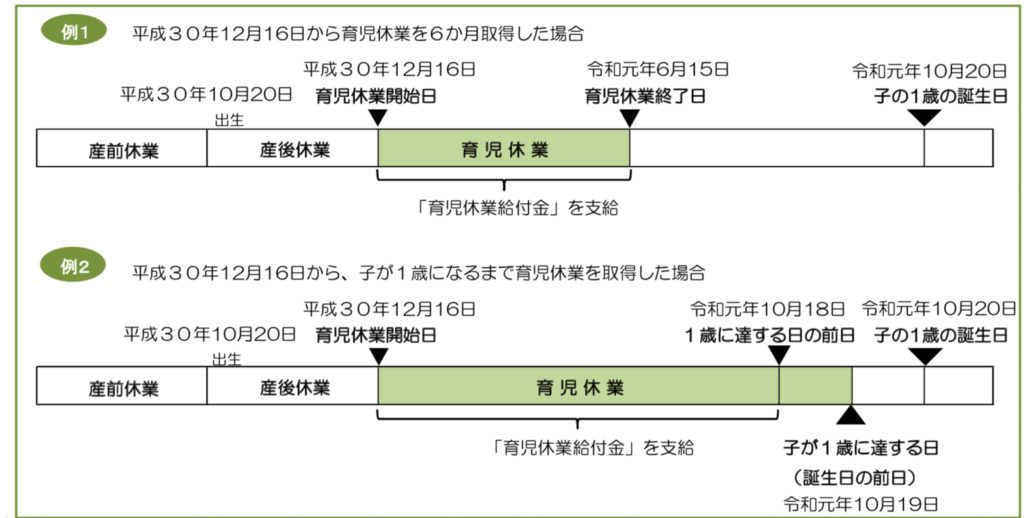

支給期間

支給期間は子供が1歳となる前日までです。そのため、出生日が2020年5月15日であれば2021年5月14日まで取得することができます。女性の場合は産後休業が認められているため、育児休業の開始は産後休業後となりますが、男性の場合は女性の出生日から取得することができます。なお、男性の産休制度が創設された場合は男性も女性と同様に産休後から育児休業期間に入ることになります。

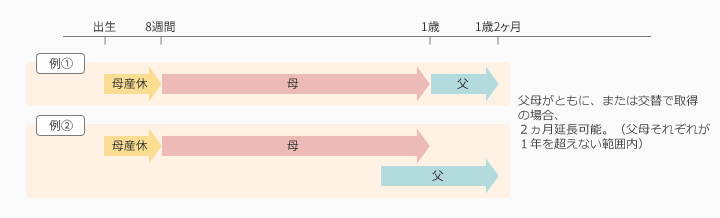

男性が柔軟に育児休業を取得するための特別制度(パパママ育休プラス)

男性の育休取得の場合は仕事やパートナーの育休時期との兼ね合いからフレキシブルな育休取得が可能な制度になっています。

具体的には、「パパママ育休プラス」という制度を利用することで、パパとママが共に育児休業を取得する場合は子供が1歳2ヶ月に達するまでの間に1年間取得することができます。

例えば、ママとパパが二人とも育児休業を取得する場合は、子供の出生が5月15日とすると、5月15日から7月14日まで育児休業を取得し、7月15日から業務繁忙期につき9月14日まで職場復帰し、その後9月15日から5月14日まで育児休業を取得することができます。

少し裏技的ですが、この制度を利用すると、出産直後は有給休暇を2ヶ月間取得し、その後育児休業を1年間取得すれば1年2ヶ月にわたり育休を取得することが可能となります。

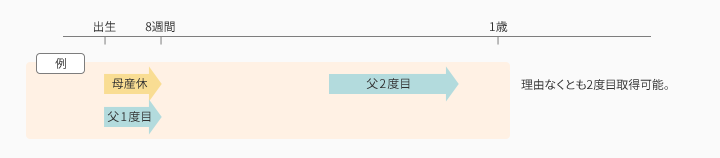

また、配偶者の出産後8週間以内に、育児休業を取得した場合には、特例として育児休業を再取得することができます(8週間以内に1回目の育休が終了することが条件)。

例えば、子供の出生後1週間の育児休業を取得後、業務引継ぎのために一旦会社に戻り、その後に育児休業を再取得することが可能です。ただ、個人的には1週間程度の短期間の育児休業を取得するのであれば金銭面や手続きの煩雑さを考慮すると有給休暇を消化した方が良いのではないかと思います。

育児休業期間の延長

育児休業期間は原則として子供が1歳になる日の前日までです。ただ、育児休業期間は保育所の申請を行ったものの入所できなかった場合など、一定の要件を満たす場合に2歳まで延長することができます。実際は半年ごとの延長であり、1歳到達時点で6ヶ月、1歳半到達時点で6ヶ月延長申請をすることになります。

育休延長申請には「保育所の申請所」と「保育所の入所希望が不承諾となった証拠」を提出する必要がありますので、事前の保育所の申請が必須です。もし、保育所の入所が決まれば当然延長はできません。ただし、自治体によっては不承諾を前提とした保育所の申請ができる場合もありますので市区町村の申請窓口に確認してみてください。

また、育休延長の申請期限は育児休業終了予定日の2週間前です。上記の保育所の入所申請の結果が出るタイミングを踏まえて事前の準備が必要となります。

詳細は厚生労働省のHPに以下のように説明されています。

以下1又は2のいずれかに該当する理由により、子が1歳に達する日後の期間に育児休業を取得する場合は、その子が1歳6か月に達する日前までの期間、育児休業給付金の支給対象となります。

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000158500.html

1.育児休業の申出に係る子について、保育所(無認可保育施設は除く。)等における保育の実施を希望し、申込みを行っているが、その子が1歳に達する日(※)後の期間について、当面その実施が行われない場合

※あらかじめ1歳に達する日の翌日について保育所等における保育が実施されるように、申込みを行う必要があります。

2.常態として育児休業の申出に係る子の養育を行っている配偶者であって、その子が1歳に達する日後の期間について常態としてその子の養育を行う予定であった方が以下のいずれかに該当した場合

(1) 死亡したとき

(2) 負傷、疾病又は身体上若しくは精神上の障害により育児休業の申出に係る子を養育することが困難な状態になったとき

(3) 婚姻の解消その他の事情により配偶者が育児休業の申出に係る子と同居しないこととなったとき

(4) 6週間(多胎妊娠の場合にあっては、14週間)以内に出産する予定であるか又は産後8週間を経過しないとき(産前休業を請求できる期間又は産前休業期間及び産後休業期間)

育児休業給付金の給付額

育児休業給付金の給付額は育児休業の開始から6ヶ月が67%、6ヶ月経過後は50%となります。厚生労働省のHPの記載は以下の通りです。

具体的な支給額の目安は、育児休業開始前6か月間の給与額により、概ね以下のとおりです。

・平均して月額15万円程度の場合、育児休業開始から6か月間の支給額は月額10万円程度、6か月経過後の支給額は月額7.5万円程度

・平均して月額20万円程度の場合、育児休業開始から6か月間の支給額は月額13.4万円程度、6か月経過後の支給額は月額10万円程度

・平均して月額30万円程度の場合、育児休業開始から6か月間の支給額は月額20.1万円程度、6か月経過後の支給額は月額15万円程度

育児休業給付の1支給単位期間ごとの給付額(※1)は、「休業開始時賃金日額(※2)×支給日数(※3)×67%(ただし、育児休業の開始から6か月経過後は50%)」により、算出します。

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000158500.html

※1 給付額には上限があります。また、育児休業期間中に賃金が支払われていると減額される場合があります(問9参照)。

※2 休業開始時賃金日額は、原則として、育児休業開始前6か月間の総支給額(保険料等が控除される前の額。賞与は除きます。)を180で除した額です。

※3 1支給単位期間の支給日数は、原則として、30日(ただし、育児休業終了日を含む支給単位期間については、その育児休業終了日までの期間)となります。

育児休業中に給与が発生した場合

育児休業中に仕事の都合で短時間勤務をする必要が生じることがあるかもしれません。そのような場合には、従前の給与の80%までであれば育児休業給付金が減額されることなく、給料を受け取ることができます。ただし、80%を超えた部分は育児休業給付金の減額対象となりますのでご注意ください。

例えば、給与が30万円の会社員が育児休業給付金を67%相当の20.1万円受領していた場合は、13%相当の3.9万円相当までは給与として会社から受領することができます。つまり、80%相当の24万円を受領することができます。しかしながら、13%相当を超えた場合は24万円で固定となります。もちろん、ほとんどフルタイムで働いて80%相当を超えた場合は超過分の給与は支給されますが、その分には所得税等もかかりますし、そもそも育児休業中ですので仕事は控えるようにしましょう。

所得税の取り扱い

育児休業給付金は、給付金であって所得とはみなされないため、所得税はかかりません。そのため、男性が育児休業を取得する場合はパートナーの出産日当日を含めた日数に対して上記で算出した育児休業給付金が支給されますので、育児休業中も一定の収入が保障されます。

また、後述しますが社会保険料も免除されるため、所得税と社会保険料の免除で、実質的な手取りとしては80%が補償される仕組みとなっています。

育児休業給付金の3つの注意点

上記のように手厚い育児休業給付金ですが、3点気をつけなければなりません。

注意点①ボーナスは計算対象外

1点目は、「休業開始時賃金日額」に(保険料等が控除される前の金額なのは有り難いですが)ボーナスは含まれません。例えば、年収600万円(内、ボーナス120万円)であれば、年収480万円で換算されるイメージです。

注意点②育児休業給付金の上限有り

2点目は、賃金月額(休業開始時賃金日額×支給日数)の上限が456,300円(令和2年8月以降)に設定されているため、給付金として受領できる上限は456,300円×67%=304,352円になります。逆に言えば、ボーナス控除後の年収が5,475,600円(456,300円×12ヶ月)を超える場合は定額304,352円の支給となります。

注意点③育児休業給付金の支給タイミング

3点目は、給付金が銀行口座に振り込まれるタイミングが実に遅いです。

育児休業給付金は2ヶ月ごとに勤務先の会社とハローワークとの申請手続き後に振り込まれます。例えば、育児休暇を5月1日から取得すると、支給単位2回分(5月分と6月分)の申請手続きを会社が7月1日に以降に行い、そこから1週間程度でハローワークにて申請が完了して支給額が決定し、その1週間から10日後に銀行口座に振り込まれます。そのため、実際の振り込みのタイミングは育休開始から早くても2.5ヶ月後の7月中旬になります。3ヶ月後を想定しておいた方が安全かもしれません。私も約3ヶ月間に渡り銀行口座の残高は急降下し、月30万円の生活費の3ヶ月分ですから100万円近い目減りとなりました。

給付金を2ヶ月に1回ではなく毎月にすることも制度上はできます。ただし、申請は会社が担うため、人事部門の業務負荷を増やしてしまうのは申し訳ないと思い、小心者の私は2ヶ月に一回の給付で耐え忍んでいました。

育児休業給付金の具体的な給付額

ここまでのおさらいとして育児休業給付金の具体的な給付額を見ていきましょう。

ケース①

年収800万円(内、ボーナス150万円)ですと650万円➗365日✖️30日=53.4万円>456,300円となりますので、上限額を考慮して、給付金額は456,300円✖️67%=305,721円ということになります。年収800万円ですと月平均の手取りはボーナスを含めて約50万円ですから、約20万円減額となります。

ケース②

年収600万円(内、ボーナス120万円)ですと480万円➗365日✖️30日=394,521円<456,300円となりますので、上限額は考慮せずに、給付金額は39,451円✖️67%=264,329円となります。年収600万円ですと月平均の手取りはボーナスを含めて約38万円ですから約12万円の減額となります。

こうした計算例から分かるようにボーナスがなくなる影響はやはり大きいです。加えて、ボーナス控除後の年収が5,475,600円を超える場合には支給額が支給上限で固定されてしまうため、収入は大きく減少してしまします。

ただ、収入が減少してしまうとはいえ、日本の育児休業給付金制度は給付額や給付期間を総合評価すると世界で最も優れた制度と言われています。それに、生活費自体は育児休業中は家事や育児に忙しく、娯楽費が減少したりと支出も減る部分もあります。節約しながら育児休業期間に貯金を減らさないように気をつけながら生活しましょう。

その他の収入①児童手当

子供が生まれると児童手当が自治体(市区町村)から給付されます。子供一人に0歳児であれば1万5千円が支給されます(3歳の誕生日を迎えるまで)。児童手当については貯金や学資保険に保険料に当てて将来の子供の養育費についたてている家庭も多くあるかとは思いますが、育休期間中はこのお金も生活費に当てても良いのかもしれません。なお、給付時期が2月、6月、10月と飛び飛びになっているので注意してください。

※児童手当に関する詳しい制度は内閣府のHPをご参照ください。

https://www8.cao.go.jp/shoushi/jidouteate/annai.html

その他の収入②副業

育休中の収入源を補うために副業をすることは理論的には可能です。ただし、育休の本来の目的である「家事や育児を担う」という趣旨からすると副業というのはオススメできません。

ただ、育児休業期間が6ヶ月以降になり育児休業給付金の支給率が50%に減額されると生活が厳しくなるかも知れません。そんな時にどうしても副業をしなくてはならない場合は以下の3点に気をつけましょう。

①育休中に受け取る賃金と育児休業給付金の合計額が育休前の期間の収入の80%を超えないこと(超えた場合は育児休業給付金が減額されます)

②就業日数が10日間を超えないこと、または、月80時間を超えないこと

③会社の兼業・副業規定に反していないか

社会保険料免除

育児休業給付金に加えて、ありがたいのが厚生年金や社会保険料といった社会保険料免除です。

免除される時期については、月末に育児休業(女性の場合は産休期間を含む)を取得している月が対象となります。例えば、5月15日に出産した子供に対して育児休業を5月15日から8月14日までの3ヶ月間取得した場合は5、6、7月の社会保険料が免除されます。

厚生年金については免除された期間についても納付期間とみなされるため、年金の受取額が減額される心配はありません。

厚生労働省のHPには社会保険料について以下のような記載があります。

事業主の方が、年金事務所又は健康保険組合に申出をすることによって、産前産後休業・育児 休業等(育児休業又は育児休業の制度に準ずる措置による休業)をしている間の社会保険料が、 被保険者本人負担分及び事業主負担分ともに免除される制度です。

https://www.mhlw.go.jp/bunya/koyoukintou/pamphlet/pdf/ikuji_h28_11_02.pdf

また、平成31年4月1日からは、厚生年金保険に加入せず、国民年金だけに加入している方で も、出産前後の一定期間の国民年金保険料が免除される制度が始まりました。

社会保険料免除の裏技禁止!?

月末に育児休業を取得しているとその月の社会保険料が免除されるという制度を逆手にとって、社会保険料の免除を目的とし月末1日のみ育児休業を取得するケースが散見されます。特にボーナス月においてこの裏技を使用すると十万円単位で免除を受けることができます。このような裏技を駆使して社会保険料免除を受けるのは本来の育児休業の趣旨とはかけ離れたものですから、現在政府は育児休業を連続して1ヶ月取得した場合にのみ社会保険料の免除が受けられる仕組みへの変更を検討しているとのことです。

税金に注意

育児休業中は育児休業給付金が所得とはみなされないため所得税は発生しませんし、加えて、社会保険料が免除となります。そのため、育児休業給付金の支給率は67%ですが、手取りで換算すれば約8割が補償されることになります。

ただ、気をつけなくてはいけない点として、諸々の税金は徴収されるということです。具体的には、住民税と固定資産税に注意してください。

住民税

まず、住民税の支払いは原則免除されません。住民税の金額は前年度の収入によって決定されるため、前年に労働実績のある人は育児休業中であっても支払義務があります。そのため、育児休業中であっても前年の労働実績があれば自治体から支払い通知が届くことになります。

住民税は毎月の給与から控除されているので普段はあまり気にならないのですが、支払い通知が来るとその金額に驚くかもしれません。具体的な住民税の税率等が自治体で異なるので正確な数値ではありませんが、目安としては年収が500万で月2.6万円、800万円で月4.8万円、1,000万円で6.3万円となります。

なお、住民税の支払いが難しい場合は自治体によって住民税の納付を猶予してくれる場合もあるそうですので、必要であれば自治体に問い合わせて申請をしてみてはどうでしょうか。

育児休業の翌年度に住民税負担が減少

最後に朗報ですが、育児休業期間の給付金は非課税であるため、翌年の住民税を算出する際の収入には含まれません。そのため、育児休業給付金以外の収入がなければ翌年は住民税の課税がなくなります。住民税は税年度の収入を後払いする支払い方法なので育児休業中の資金繰りはきついのですが、翌年はその分の負担が減るため、長期的にはきちんと免除されていることになります。

固定資産税

次に、固定資産税の支払いも免除されません。そのため、不動産を保有する方は納付義務が発生します。育休を取得する時期というのは結婚や出産を機に不動産を購入したばかりという方も少なからずいると思います。その場合は、ローンの支払いに固定資産税と不動産関連の支出が多いため普通に働いていても余裕がなかったりします。まして育休中の収入が減少した状態で固定資産税の納付通知書が来ると鈍いダメージを受けます。

生活費

育児休業にかかる制度として、育児休業給付金と社会保険料免除、そして税金について見えてきました。大まかな育児休業中の制度としての収入と支出がわかってきたと思います。そこえ、次は生活費についてもみていきましょう。

新生児にかかる追加費用(年間93万円)

新生児を迎えるための準備や日常のケアにも少なからず出費が伴います。出産に伴う費用は出産育児一時金で多くが賄われますが、新生児を家に迎えるためにはベビーベット、ベビーカー、浴槽、オムツ、ミルク、衣類等の費用として平均して約93万円が1年間でかかると言われています(平成21年度内閣府調査)。

こうした新生児にかかる費用は従前の生活費に上乗せして掛かる費用であるため、育休中に収入が減る中で支出は増加するという厳しい状況になります。そのため、育休中は日々の金銭面のやりくりについて工夫をする必要があります。

生活費の節約〜1家4人で月30万円あればなんとかなる〜

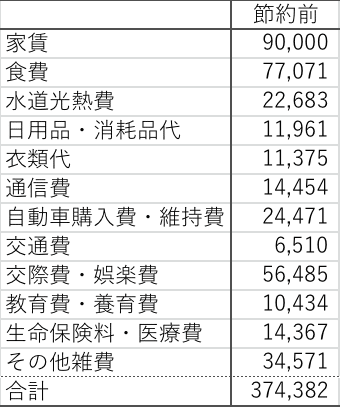

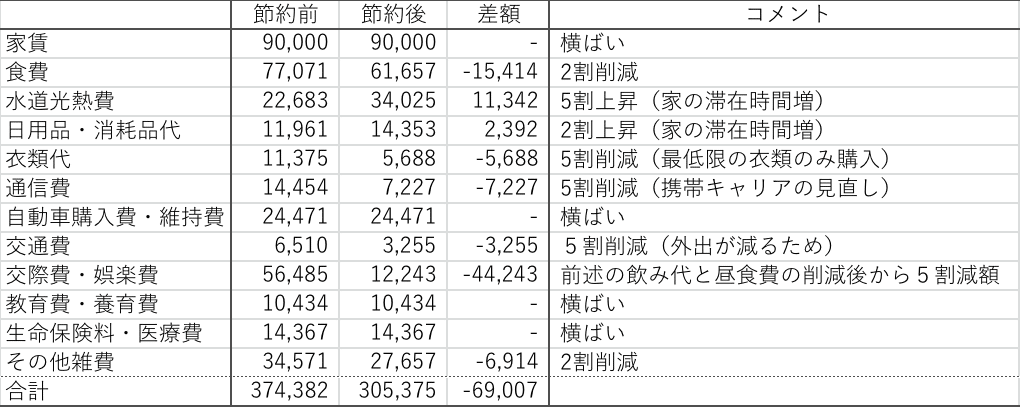

総務省が実施する家計調査の2019年の結果によれば三人家族の生活費の平均は約37万円です。ここから育児休暇中に節約できるものを検討していきましょう。

職場に通う必要がなくなったのでスーツや靴、昼食代や飲み物代、飲み会などの交友費等の出勤に伴う経費は必然的に減少します。昼食代や飲み物代に一日1,000円×22日を使い、飲み代に週1で3,000円、また、スーツや靴代に年間6万円(月平均5,000円)を使っていたとすると、ざっくり、月4万円(▲39,000円)の費用がなくなります。

加えて、日頃の生活費も減らすことは大切です。例えば、外食を減らすのはもちろん、買い物に行く際に従前は国産の牛肉100g200円を購入していたのを国産の豚肉100g150円もしくはブラジル産の鶏胸肉100g75円にするなどのちょっとした工夫をすれば食費は2割くらい(▲1.5万円)は抑えられます。

また、趣味や娯楽費も育児に忙殺されて費やす時間がなくなるので半分以下になります(▲2.8万円)。

衣類代は一年くらい下着や靴下、Tシャツ等の消耗の激しい物を購入するに留め、コート等の高額な物の購入を先伸ばせば半分以下に抑えられます(▲0.5万円)。

通信費も是非検討してみてください。特に、携帯キャリアを大手社から格安スマホに変えるなどの工夫も有効です。現在携帯料金の引き下げについて政府が問題意識を持っていますが、実際携帯電話(特に、インターネット通信費)料金は高いと思います。格安スマホであれば月額2,000円程度に押さえ込むことも可能です。

これらの節約をするとどの程度生活費が削減されるのかを見てたのが上の表です。元々は平均的な3人家族の毎月の生活費(家賃を含む)は約37万円ですが、節約によって生活費が69,007円削減され、約30万円に抑えることができます。育児休業給付金の最大支払額が30万円であることを考えると何とか収支がトントンでやりくりできそうです。児童手当の1万5千円を含めればお釣りがきます。

貯金額〜勘定合って銭足らずを避けろ〜

育休中に必要な貯金〜3ヶ月の育休で155万円〜

ここで気をつけなくてはならないのが育休中の収支は問題なくても貯金が枯渇する可能性です。勘定が合っても銭が足らなくなってしまっては家庭は回りません。では、3ヶ月間の育児休業を取得するとして、どの程度の現金を手元に用意しなくてはならないか検討して見ましょう。

まず、前述のとおり、育児休業給付金の振り込みタイミングが遅れる点を考慮しなくてはなりません。概ね3ヶ月遅れになるため毎月の生活費の3ヶ月分として30万円×3ヶ月=90万円は貯金が必要となります。

次に、社会保険料は免除されますが、住民税や固定資産税の支払いは免除されません。給与水準にもよりますが住民税はバカになりません。給料から天引きされていたこれらの金額が市区町村から請求されますのでかなりの負担となります。年収が800万円として住民税は月5万円程度ですので、5万円×3ヶ月=15万円の支払いが発生します。

さらに、子供の出生に伴い初期費用として出費が嵩みます。オムツやミルク等の消耗品やベビーバスやベビーバス等の備品の購入にかかる費用、また、お七夜やお宮参り等のイベントにかかる費用を踏まえると30万円程度は用意したほうが良いでしょう。

出産にかかる費用についても必ずしも全てが出産一時金(42万円)で賄えるわけではないため、個室代や入院日数、帝王切開、追加検査、市立病院等といった要素が加わると差額が生じることがあります。そのため、10万円程度は見込んでいたほうがよいでしょう

上記を合計すると、145万円程度の貯金が減少します。

ただ、ここで気をつけなければいけないのが、不測の事態への備えです。例えば、急に怪我や病気で入院したり、冠婚葬祭で出費が嵩んだり、家が壊れて修理が必要になったりと生活に潜む様々なリスクに備えておかなければなりません。そこで、145万円が想定金額ですが、リスク発現に備えて50万円は最低でも用意したほうがよいでしょう。

よって、上記をまとめると、3ヶ月の育児休業を取得する場合に想定される貯金額の減少は145万円で、想定外の出来事に備えるためには195万円の貯金はあったほうが良いでしょう。

上記の試算を期間ごとの実施した場合の必要な貯金額を参考に掲載しておきます。なお、育児休業給付金は給付期間が遅れるだけですので将来的(3ヶ月後)には戻ってきます。また、住民税についても翌年の住民税負担が軽くなります。そのため、貯金額は一時的に減りますが、将来的には回復する部分が大きいですのでご安心ください。

| 育休期間毎の必要な貯金額 | |||||

| 給付金遅延 | 住民税 | 諸々出費 | 合計(万円) | 安心水準(万円) | |

| 1ヶ月 | 30 | 5 | 40 | 75 | 125万円 |

| 3ヶ月 | 90 | 15 | 40 | 145 | 195万円 |

| 6ヶ月 | 75 | 30 | 40 | 145 | 200万円 |

| 12ヶ月 | 75 | 60 | 40 | 175 | 225万円 |

| ※諸々出費は出産や育児にかかる費用 |

ケーススタディ:シカゴリラの場合

我が家の育児休業給付金は概ね30万円でした。生活費については車を持っていないこともあり一般的な家庭よりも低く27万円となりました。何とか毎月の収支としては問題ないことがわかりました。貯金残高については不測の事態を踏まえて225万円が必要となる見込みです。

懸案の金銭面の負担について検討が済んだところでパートナーである妻に結果を報告しました。

🦍「この前宿題になっていた育休中の金銭面についてまとめてみたんだけど、育児休業給付金がもらえるので収支はトントンで済みそうだよ。」

👩「そうなの。給付金をいただけるのはありがたいね。」

🦍「そうなんだよ。ただ、収支はトントンなんだけど、実は貯金は結構減るみたい。」

👩「そうなの?どういうこと?」

🦍「育児休養給付金の支給タイミングがだいたい3ヶ月遅れになるので、育児休業に入ってからしばらくは生活費でお金は出て行くんだけど、支給がないから貯金残高は減っていいくみたいだよ。」

👩「そうなんだ。けど、3ヶ月後にもらえるということでしょ?」

🦍「そうなんだよ。だから、収支はトントンだけど、現金がなくならないように気を付けないとね。」

👩「分かったわ。どのくらい現金が必要なの?」

🦍「だいたい、最初の3ヶ月の生活費で90万円かな。あとは諸々出産に伴う費用や家の環境整備とか、あと住民税等も払わなくちゃいけないから、100万円単位で必要だよ。」

👩「貯金は大丈夫?」

🦍「なんとか大丈夫そう。」

👩「じゃあ、よかったわ。」

こうして、懸案の金銭面の課題についてもなんとか了解を得ることができました。必要な貯金額については、正直に225万円と答えるのは気が引けたので100万円単位とお茶を濁しました。

最後に

このように、育児休業中の金銭面について概観しました。育休中は育児休業給付金で大まかな生活費を工面することができるのですが、育児休業給付金の支給タイミングと住民税等の税負担で少なからぬ貯金額が必要であることが分かりました。

私が育児休業を決意した際には、育児休業を取得する上で育児休業給付金があるからお金は心配しなくても大丈夫という認識でいたのですが、実際に調べていくうちに意外な落とし穴がありました。

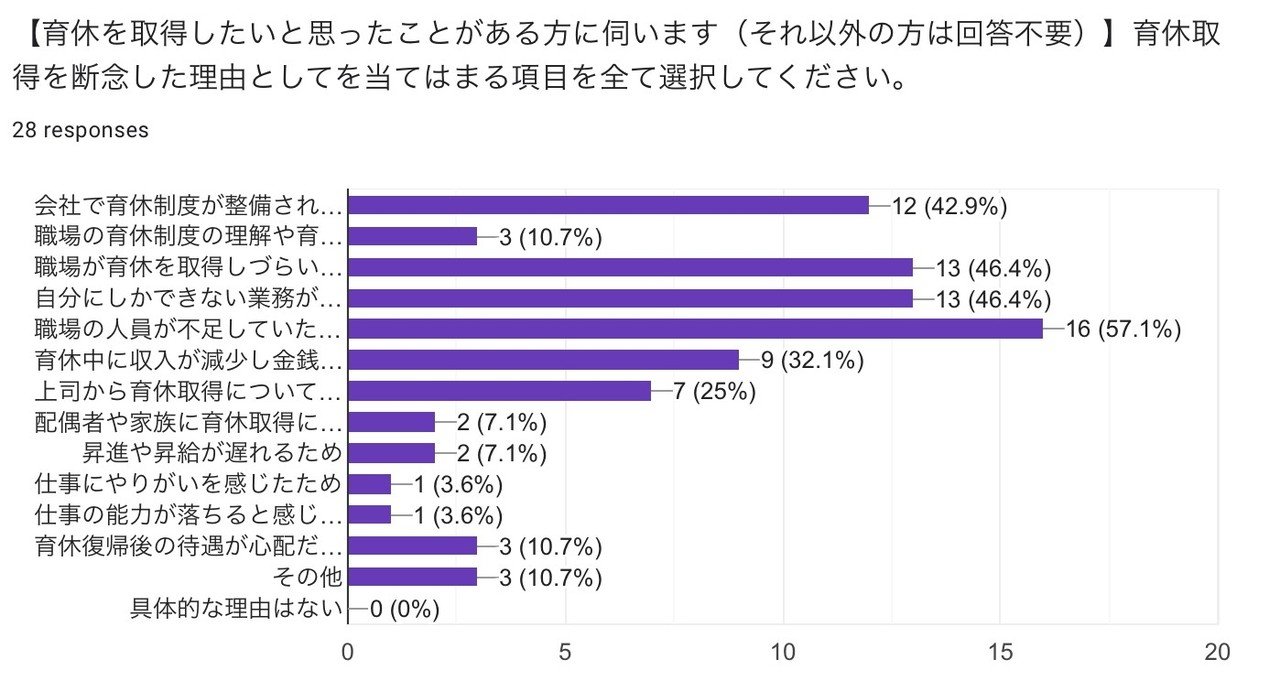

実際に現在実施中の男性育休に関するアンケートの暫定結果からも育休を断念した理由として金銭面の負担をあげる人が32.1%に上ります。育休取得において金銭面のやりくりは大きな問題となることが分かります。育休について真面目に考え始めると金銭面の負担、特に貯金はかなり影響してきます。若者で貯金がない場合や不動産の購入で貯金が枯渇した場合は育児休業の取得における金銭面の負担は大きなボトルネックになりえます。

男性が育児に携わることは家族にってとても大切なことですから、お金が理由で育児休業を断念するのは悲しいことです。現在政府が育児休業制度の見直しや男性の産休制度の創設を検討しています。次年度の通常国会で具体的な内容が論議されるようですが、お金の問題が少しでも改善されることを望んでいます。

長文を最後まで読んでいただきありがとうございました。

皆さんのコメントが執筆の励みになります!

男性育休取得に向けた5ステップ

①パートナー(ママ)への相談

②社内育休制度の確認

③育休期間の検討

④金銭面の検討

⑤社内承認

コメント

[…] 育児休業:「育児・介護休業法」に基づき、子の育児を目的として取得する休業。対象は、男女ともに1歳未満の子どもを持つ雇用保険に加入している会社員。社員が育児休業を希望した場合、原則として企業は断ることができません。休業中には育児休業給付金が支給されます。 […]

[…] 一つ目は、収入面のメリットです。産休制度では給付金の算定は「賃金月額(休業開始時賃金日額×支給日数)×給付率」で行われますが、現行の育児休業と同じ給付率67%となる見込みです。一方で、有給休暇を取得すれば100%となります。加えて、賃金月額にはボーナスが含まれませんし、上限が設けられています。そのため、収集面では有給取得をした方が大きなメリットがあります。 […]

[…] 育児休業中は育児休業給付金が受領でき、かつ、社会保険料等の控除を受けられるため、実質的に手取りでは育休取得前の給与の約8割を受領できると言われています。手取りで8割という水準は国際的に比較した場合も非常に高水準であり、国際機関の調査においても日本の男性に対する育児休業制度は世界でも最も充実している言われています。ただし、現実問題として、金銭的な余裕がわずかな中で2割が削られるというのは大きな負担になる場合もあり、育児休業の取得を断念する理由になり得ます。 […]

[…] 第二子出生児にちょうど奥様が転職したタイミングだったため、育児休業制度の規定により就業期間が一年に満たない場合は育児休業を取得できませんでした(育児休業制度の内容はこちら)。 […]

[…] 第二子出生児にちょうど奥様が転職したタイミングだったため、育児休業制度の規定により就業期間が一年に満たない場合は育児休業を取得できませんでした(育児休業制度の内容はこちら)。 […]